Ретро бонусы от поставщика. Ретро-бонусы: налоговые последствия по НДС у покупателя зависят от решения, принятого продавцом. Опцион в качестве бонуса

Бланк документа «Договор поставки с условием выплаты ретробонусов» относится к рубрике «Договор поставки товаров, продукции». Сохраните ссылку на документ в социальных сетях или скачайте его себе на компьютер.

поставки с условием выплаты ретробонусов

г. [место заключения договора] [число, месяц, год]

[Полное наименование организации] в лице [Ф. И. О., должность], действующего на основании [Устава, положения, доверенности], именуемое в дальнейшем Поставщик, с одной стороны, и [полное наименование организации] в лице [Ф. И. О., должность], действующего на основании [Устава, положения, доверенности], именуемое в дальнейшем Покупатель, с другой стороны, а вместе именуемые Стороны, заключили настоящий договор о нижеследующем:

1. Предмет договора

1.1. Поставщик обязуется передать Покупателю Товар в обусловленные настоящим договором сроки, а Покупатель обязуется принять и оплатить их.

1.2. Ассортимент и количество Товаров определяется в спецификации, которая согласовывается Сторонами и является приложением и неотъемлемой частью настоящего договора.

1.3. Получателем Товаров является [покупатель/иное лицо].

2. Качество, маркировка товара

2.1. Поставляемый Товар по своему качеству должен соответствовать [наименование ГОСТов, ОСТа, технических условий, технических образцов, описаний], утвержденных [наименование органа, утвердившего ТУ, ТО, дата утверждения].

2.2. Товар должен иметь маркировку и содержать информацию в соответствии с требованиями действующего законодательства РФ, а также сопровождаться документами, предусмотренными законодательством РФ для реализации Товара, в том числе подтверждающими качество Товара.

2.3. Поставщик гарантирует, что поставленный Товар соответствует установленным настоящим договором и приложениям к нему, являющихся его неотъемлемой частью, требованиям в течение срока годности (срока реализации), гарантийного срока. Гарантийный срок исчисляется с момента реализации (продажи) Товара Покупателем потребителю.

2.4. При любых изменениях в документации, подтверждающей качество и маркировку Товара, в том числе при изменении или добавлении штрих-кода, Поставщик обязуется сообщить о таких изменениях Покупателю не позднее чем за [значение] дней до поставки Товара путем предоставления соответствующих документов.

3. Периоды и порядок поставки товара

3.1. Товар поставляется в течение срока действия настоящего договора отдельными партиями.

3.2. Периодичность поставки - [вписать нужное].

3.3. График поставки Товара: [декадный, суточный, часовой и т. п.].

3.4. Досрочная поставка Товара может производиться с согласия Покупателя. Товар, поставленный досрочно и принятый получателем, засчитывается в счет количества Товара, подлежащего поставке в следующем периоде.

3.5. Поставка Товара осуществляется путем отгрузки (передачи) получателю, указанному в настоящем договоре.

3.6. Доставка Товара осуществляется Поставщиком путем отгрузки их [указать вид транспорта].

4. Права и обязанности сторон

4.1. Поставщик обязан:

4.1.1. Поставить Покупателю Товар надлежащего качества, в надлежащей упаковке на условиях настоящего договора.

4.1.2. Обеспечить участие своего представителя в приемке Товара.

4.1.3. Одновременно с поставкой Товара передать Покупателю необходимую документацию.

4.1.4. Передать Покупателю Товар свободным от прав третьих лиц.

4.1.5. При возникновении недостатков Товара устранить их в течение [значение] с момента принятия Товара, составления акта и передачи акта Поставщику.

4.1.6. При наступлении гарантийных случаев устранять недостатки в соответствии с условиями настоящего договора.

4.1.7. Извещать Покупателя обо всех обстоятельствах, затрудняющих или делающих невозможным исполнение своих обязательств по настоящему договору в течение [значение] с момента их возникновения.

4.1.8. Выполнять иные обязанности, предусмотренные настоящим договором.

4.2. Поставщик вправе:

4.2.1. Требовать обеспечения своевременной приемки поставленного Товара и подписания документов в установленные сроки.

4.2.2. Требовать оплаты штрафных санкций в соответствии с условиями настоящего договора.

4.3. Покупатель обязан:

4.3.1. Обеспечить своевременную приемку поставленных Товаров.

4.3.2. Произвести оплату Товара в порядке и в сроки, предусмотренные настоящим договором.

4.3.3. После приемки Товара подписать сопроводительные документы и передать один экземпляр представителю Поставщика.

4.3.4. Уведомлять Поставщика о приостановлении, уменьшении или прекращении финансирования договора для согласования новых сроков и других условий поставки Товаров.

4.3.5. Выполнять иные обязанности, предусмотренные настоящим договором.

4.4. Получатель вправе:

4.4.1. Требовать передачи Товара в соответствии с условиями настоящего договора и сопроводительными документами в установленный срок.

4.4.2. Для проверки соответствия качества поставляемого Товара требованиям, установленным договором, привлекать независимых экспертов.

4.4.3. Незамедлительно письменно уведомлять Поставщика о выявленных недостатках при приёмке Товара либо при наступлении гарантийных случаев.

4.4.4. Требовать оплаты штрафных санкций в соответствии с условиями настоящего договора.

4.4.5. Полностью или частично отказаться от Товаров, поставка которых предусмотрена настоящим договором, при условии возмещения Поставщику убытков, причиненных таким отказом.

4.4.6. Запрашивать у Поставщика любую относящуюся к предмету договора документацию и информацию.

5. Переход рисков, связанных с товаром

5.1. Поставщик несет все риски, потери или повреждения Товара до момента его поставки Получателю.

5.2. Получатель несет все риски, потери или повреждения Товара с момента его получения.

6. Цена и порядок расчетов

6.1. Покупатель оплачивает поставляемый ему Поставщиком Товар по ценам, указанным в спецификации.

6.2. Оплата производится в безналичном порядке за каждую партию Товара отдельно в течение [значение] дней с момента получения счета-фактуры.

6.3. В случае, если поставка Товара будет осуществляться отдельными частями, входящими в комплект, его оплата будет производиться после отгрузки последней части, входящей в комплект.

6.4. При выполнении согласованного с Поставщиком объема покупок Товара и отсутствии нарушений, предусмотренных настоящим договором, Покупатель имеет право на получение ретробонуса - денежного поощрения за достижение определенного объема покупок Товара, перечисляемого на расчетный счет Покупателя. Ретробонус составляет [значение] % от суммы приобретенного Товара за [месяц/квартал/полугодие/год].

Выплата ретробонусов производится на основании расчета и счета в течение [значение] дней с момента получения счета. Расчет считается принятым Поставщиком при условии отсутствия возражений.

7. Ответственность сторон

7.1. В случае существенного нарушения требований к качеству Товара Поставщик обязан по выбору Покупателя вернуть ему уплаченную за Товар сумму или заменить Товар ненадлежащего качества Товаром, соответствующим договору.

7.2. За недопоставку или просрочку поставки Товара Поставщик уплачивает Покупателю неустойку в размере [значение] % от стоимости всей партии Товара за каждый день просрочки до фактического исполнения обязательства.

7.3. За несвоевременную оплату переданного в соответствии с настоящим договором Товара Покупатель уплачивает Поставщику неустойку в размере [значение] % от суммы задолженности за каждый день просрочки.

8. Действия настоящего договора

8.1. Настоящий договор вступает в действие с [число, месяц, год] по [число, месяц, год]. Договор может быть пролонгирован по согласованию Сторон.

8.2. Все документы, спецификации, приложения и дополнения, принимаемые во исполнение настоящего договора, действительны и являются неотъемлемой частью настоящего договора при подписании их Сторонами.

9. Порядок изменения и расторжения настоящего договора

9.1. Все изменения и дополнения к настоящему договору действительны лишь в случаях оформления в письменном виде и подписания обеими Сторонами.

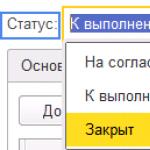

Сторона направляет проект изменений в настоящий договор в виде дополнительного соглашения к договору, другая Сторона обязана рассмотреть представленный проект изменений и в течение [значение] дней с момента получения направляет подписанный экземпляр дополнительного соглашения либо мотивированный отказ от внесения представленных изменений.

9.2. Настоящий договор прекращает свое действие по окончании его срока, а также может быть расторгнут досрочно:

По письменному соглашению сторон;

В одностороннем порядке при отказе одной из Сторон от настоящего договора в случаях, когда возможность такого отказа предусмотрена законом или настоящим договором;

В иных случаях, предусмотренных законом или соглашением Сторон.

9.3. В случае, если одна из Сторон возражает против досрочного расторжения настоящего договора, расторжение договора осуществляется в судебном порядке с соблюдением правил о подсудности, установленных п. 10.1 настоящего договора.

10. Особые условия. Форс-мажор

10.1. Споры, возникающие между Сторонами при заключении, исполнении, прекращении договора, подлежат мирному урегулированию Сторонами. При недостижении согласия любая из Сторон вправе обратиться в арбитражный суд.

10.2. По вопросам, не урегулированным настоящим договором, Стороны руководствуются действующим законодательством.

10.3. Стороны освобождаются от ответственности за частичное или полное неисполнение обязательств по настоящему договору, если наступили обстоятельства непреодолимой силы (пожар, наводнение, землетрясение, существенное изменение законодательства) и если эти обстоятельства непосредственно повлияли на исполнение настоящего договора.

10.4. Сторона, на территории которой случились обстоятельства непреодолимой силы, обязана в течение [значение] дней со дня прекращения обстоятельств бедствий известить другую Сторону о характере непреодолимой силы, степени разрушения и их влиянии на исполнение настоящего договора в письменной форме.

10.5. Если другая Сторона заявит претензию по этому поводу, то Сторона, подвергающаяся действию обстоятельств непреодолимой силы, освобождается от ответственности по свидетельству, выданному Торговой палатой.

11. Прочие условия

11.1. Настоящий договор составлен на русском языке в 2-х подлинных экземплярах, по одному для каждой из Сторон.

11.2. После подписания настоящего договора все предварительные переговоры по нему, переписка, предварительные соглашения и протоколы о намерениях по вопросам, так или иначе касающимся настоящего договора, теряют юридическую силу.

11.3. Стороны обязуются при исполнении настоящего договора не сводить сотрудничество к соблюдению только содержащихся в настоящем договоре требований, поддерживать деловые контакты и принимать все необходимые меры для обеспечения эффективности и развития их коммерческих связей.

12. Реквизиты и подписи сторон

Поставщик Покупатель

[вписать нужное] [вписать нужное]

Бонус - в маркетинге, дополнительное вознаграждение, поощрение, надбавка, премия. Понятие бонус происходит от латинского слова bonus - добрый, хороший. заслужить. Основная задача бонуса - поощрение и мотивация к постоянным взаимоотношениям: покупкам, обращениям, пользованиям услугой.

Что такое ретро-бонус?

Существуют 3 основных варианта выплат ретро-бонусов:

- денежная выплата - возврат части стоимости покупки;

- поставка товара бесплатно;

- опцион.

Наиболее распространенным и простым с точки зрения торгового менеджмента и учета является поставка бонусного товара.Однако, обратите внимание, что поставка товаров бесплатно приводит к возникновению налоговых обязательств по НДС у производителя и валовых доходов у получателя.

Бонусы юридически оформляются как вознаграждение по итогам оказания услуг, Например, маркетинговых услуг сбора информации, услуг распространения маркетинговой информации, услуг проведения промо мероприятий торгового маркетинга, мерчандайзинга, т.е. по факту предоставления отчетов о продвижении и выкладки товаров. Предлагаю с точки зрения необходимости упрощения налогового учета, не увязывать предоставление ретро-бонусов с договорами купли-продажи продукции.

Это справедливо и в отношении ретро-бонуса, выплачиваемого розничному оператору, с которым напрямую у производителя нет договора о поставке продукции (поставка осуществляется через посредника - дистрибьютора).

Чтобы избежать налоговых проверок, сложностей во взаимоотношениях, необходимо:

- грамотно составить договор на получение услуг мерчандайзинга;

- разработать и утвердить план проведения маркетинговой акции, в рамках которой будут выплаты ретро-бонусов;

- предусмотрите наличие маркетинговых отчетов исполнителя, за которыми явно просматривается объем выполненной работы, а не просто "проформа".

- в формулировке обязательства по выплатам бонуса лучше использовать понятие «оплата оказанных услуги», чем «выплата бонусов».

Бонус - как процент от объема реализации

Если ретро-бонус выплачивается как процент от объема реализации товаров то, такие условия его начисления необходимо учесть в договоре консигнации , заключаемом между производителем и дистрибьютором (такие договоры очень не любят бухгалтера). В договоре необходимо упомянуть, что цена на товар дистрибьютору включает ретро-бонус, который подлежит выплате при условии достижения им определенного объема покупок. Такие ретро-бонусы накапливаются в системе учета объема продаж по каждому дистрибьютору. Нужно предусмотреть в договоре формат уведомления-согласования сторонами момента начала начисления бонусов. Такое уведомление подписывают обе стороны как факт согласования суммы бонуса и сроков выплаты.

Опцион в качестве бонуса

В качестве ретро-бонуса поставщик может предоставить покупателю опцион - бонусное право, но не обязательство клиента, совершить покупку товара на протяжении определённого отрезка времени по специальной бонусной цене.

Ретро-бонус уменьшением цены

А если потребуется все же корректировка цены ранее отгруженного товара в сторону уменьшения на величину ретро-бонуса? Выглядит такой бонус, как скидка к цене товара, предоставляемая после налогового периода, за выбранный объем товара или ассортимент. Как правильно оформить эту скидку?

Для оформления ретро-скидки используют отрицательный счет-фактуру. Теперь с этим даже проще стало, отрицательную счет-фактуру легализовали с 01 октября 2011 года. Теперь при изменении стоимости полученных ранее товаров продавец должен будет оформить корректировочный счет-фактуру (Федеральный закон от 19.07.2011 № 245-ФЗ дополнил п. 3 ст. 168 НК РФ). Отмечу, что для изменения таким образом цены потребуется договор, соглашение, иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг).

Что-то в качестве итога

Подводя итоги, можно сказать, что в целом ретро-бонус, или лучше использовать правильное понятие "рибейт", является эффективным инструментом усиления рыночного присутствия для всех участников рынка, но в то же время, предоставление рибейта может вызвать сложности и дополнительную работу у бухгалтерии, учет которого, требует повышенного внимания и осмотрительности от бухгалтера.

«Президент на встрече с бизнесменами и инвесторами говорит:

- Отката к прошлому не будет!

В зале кто-то шепчет:

- Намекает, что придется давать откаты к будущему».

Сегодня – об «откате за прошлое», то есть о ретро бонусе.

Термин этот используется только в России и представляет собой сокращение от «ретроспективный бонус».

Ретроспектива – это обращение к прошлому. Применительно к торговле – уже реализуемые или закупленные товары.

А бонус – это с латыни польза, выгода, добро.

Таким образом, ретро бонусы в торговле – это скидка или поощрение, выплачиваемые производителем продавцу за оговоренные усилия по реализации товара после окончания некоторого периода.

Подробнее о том, в каком виде и за что предоставляется ретро-бонус, о тонкостях его бухгалтерского учета – в статье.

Ретро бонусы в торговле – это скидка с цены товара

Ретро бонус — это скидка с цены товара, выплачиваемая оптовику, ритейлеру или конечному потребителю по окончании оговоренного периода в случае выполнения им оговоренных условий.

Опт

Ретро бонус в оптовом канале сбыта, предоставляемый дистрибьютеру, оптовику, розничной точке или сети, может использоваться для поощрения:

- выполнения плана продаж;

- выполнения плана по охвату розницы (процента покрытия розничных точек);

- выполнения задач по выкладке товара (длине полки и количества фейсингов);

- проведения промо акций, как компенсация за уже проведенные акции;

- соблюдения всего комплекса условий для получения и/или сохранения статуса официального дистрибьютера бренда.

Ретро бонус на оптовые закупки может выплачиваться деньгами, быть скидкой с цены следующей закупки или отгружаться бесплатным товаром. Подобные промоакции привлекательны для владельцев торговых марок и производителей, потому что:

- оптовики не уверены, получат ли они такой бонус по итогам периода, и поэтому не транслируют его в свою цену, что позволяет сохранять здоровую маржу на продукт;

- это открывает двери некоторым бухгалтерским хитростям, например, можно искусственно завышать продажи года за счет выплаты ретро бонусов в январе следующего года.

Конечный потребитель

В России промоакции с ретро бонусами малоизвестны, однако в США они весьма распространены. Они называются rebate. Приобретая тот или иной товар, покупатель получает возможность вернуть часть его стоимости или немедленно прямо в магазине, или позднее по почте или через интернет.

Подобные промо акции привлекательны для владельцев розничных сетей, потому что:

- получение скидки требует заполнения определенной анкеты, что позволяет собирать базу данных для рассылок, а также изучить характеристики потребителей данной продукции;

- есть возможность получать процент на деньги, предназначенные для скидки, с учетом отсрочки ее выплаты;

- можно гибко реагировать на сезонность или иные рыночные факторы, увеличивать или уменьшать объем продаж различных продуктов, не изменяя их номинальную цену;

- как и в случае с оптом, можно приукрашивать итоги года за счет выплаты отсроченных бонусов по рождественским промо акциям в январе.

Впрочем, из-за сложной логистики, такие промо акции иногда вызывают нарекания покупателей из-за ошибок в документах на скидку, несоблюдения сроков выплаты и т.д. В целом, исследования показывают, что ретро бонусы воспринимаются их получателями (оптовыми и розничными), как скидка с цены, однако для тех, кто их предоставляет, они намного выгоднее, чем прямая скидка с цены.

Источник: "trademarketing.ru"

Мотивирующий презент

Что такое ретро-бонус

В развитии любого дела огромную роль играет мотивирующий фактор. Так, у производителей продукции есть возможность стимулировать интенсивность продаж своих товаров в розничных сетях за счет некоего вознаграждения дистрибьюторам и дилерам.

В международной практике данный жест называют «рибейтом», в России это ретро-бонус (сокращенное от «ретроспективный бонус»). Для чего он нужен, каким бывает и что требуется для его расчета, вы узнаете из нашей статьи.

Расшифровка понятия

Понятие «ретроспектива» означает «обращение к прошлому». В торговле – это уже реализуемые или закупленные товары.

За их определенный объем согласно составленному договору поставщик выплачивает ритейлеру ретро-бонус. Или же ритейлер выплачивает награду розничным точкам за быструю реализацию товаров или хорошие показатели. Такой бонус держит в мотивации всю цепочку от производителя до конечного потребителя.

Условиями его предоставления могут быть следующие:

- Выполненный план продаж. Это может быть реализованный товар на заданную сумму или в условленном объеме. Благодаря такому бонусу поставщик может поднять уровень продаж не самых ходовых позиций в ассортименте или подтянуть показатели в определенном сегменте рынка.

- Качественное выполнение условий договора. Иначе говоря, при соблюдении дисциплины выплат дистрибьютор или розничный продавец может получить награду.

- Хорошая плодотворная работа. Когда быстро происходит отгрузка товара, розничные сети вовремя получают свою продукцию, дистрибьютор может получить поощрение от поставщика.

Ретроспективные бонусы определяются контрагентом, который выставляет свое предложение ритейлеру. Условие фиксируется в договоре.

Как правило, дистрибьютор полученную награду использует в том числе на стимулирование следующих по цепочке «реализаторов». В свою очередь, бонусы бывают трех типов:

- Денежная сумма. Как правило, это определенный процент от стоимости сделки купли-продажи. Составляется договор консигнации, в котором прописывается абсолютно все, включая момент начала отчисления бонусов и форму их выплат.

- Опцион, или возможность в определенный период произвести закупку товара по уменьшенной льготной цене.

Бонус бесплатным товаром. Это один из самых распространенных бонусов от поставщика, но он имеет ряд отрицательных моментов, связанных с бухгалтерским учетом и документооборотом. - Поставка бесплатных товаров в качестве бонусов требует пристального внимания к оформлению. Документы должны составляться юридически грамотно. Особо тщательно стоит подойти к формированию договора – лучше, если он будет составлен отдельно от основного договора о поставке/

Любые операции должны быть подтверждены: и выплата ретро-бонуса, и выполнение заданного по условию объема (в рублях или натуральных единицах).

Расчет ретро-бонуса

Еще до начала 2017 года максимальный процент вознаграждения в виде ретро-бонуса составлял 10%. В связи с внесением правок в ст. 9 ФЗ № 381-ФЗ этот показатель был снижен до 5%. Все договоры, которые не соответствовали новым требованиям, с 1 января 2017 года утратили силу. Рассчитать ретро-бонус можно по формуле:

Ретро-бонус = награда за приобретение определенного количества продовольственного товара + компенсация определенных услуг.

В качестве услуг, которые включаются в сумму бонуса, выступают следующие: продвижение, логистика, подготовка, обработка и упаковка товаров. При расчете бонуса не включается НДС, предъявляемый ритейлеру, и акцизы, если товар является подакцизным.

Пример расчета ретро-бонуса

По договору закупка дистрибьютором товара у поставщика осуществляется на 3 млн рублей. В совокупности на логистику, продвижение и работу с продукцией было потрачено 100 тысяч рублей. Бонус в данном случае может составлять максимум 150 тысяч рублей (5% от 3 млн рублей). Например, компенсируется 100 тысяч рублей за услуги и 50 тысяч рублей за поставленный товар (или 1,7%).

Учет вознаграждения в документах

Самое важное в применении ретро-бонусов – их оформление. Существует два метода отражения их в учете: отнесение на себестоимость продукции и на результат:

- В первом случае формируется прозрачная схема движения товара, а само поощрение становится регулятором ценообразования.

- Во втором случае систематизируется и отсеивается большой поток финансовых операций, корректируется цена товара без влияния на доходы, приводится в порядок система начисления по всему ассортименту продукции.

Договор на выплату ретро-бонусов должен соответствовать ряду правил:

- В названии прописывается основное действие (поставка), а в скобках делается приписка «с условием выплаты ретро-бонусов».

- Обе стороны носят название продавца и покупателя.

- Все условия, при которых происходит начисление ретро-бонуса, прописываются в главе договора «Финансовые условия и порядок расчетов». Там в обязательном порядке указывается стоимость товара, право на получение бонуса с процентными показателями и сроками, условия оплаты.

Кроме того, ретро-бонус можно выделить в качестве дополнительного соглашения к договору, где поставщик разово намерен поощрить покупателя. Или же соглашение может быть устным. Важно при этом документально подтвердить все произведенные операции, а сам бонус сформулировать как «за оказанные услуги».

Возможность использовать ретро-бонусы в качестве рычагов собственного развития открывает перед поставщиками и производителями большие перспективы. Мотивация является серьезным фактором движения, а стимулирование желания продать как можно больше и быстрее творит в торговых сетях чудеса.Однако стоит быть максимально внимательными с внутренними документами и отчетами. Любая нелепая ошибка, неверная проводка или неучтенный рубль могут грозить серьезными проблемами с законом.

Источник: "zhazhda.biz"

Ретро-бонус (рибейт) в торговом маркетинге

Бонус в маркетинге — дополнительное вознаграждение, поощрение, надбавка, премия. Понятие бонус происходит от латинского слова bonus - добрый, хороший, заслужить. Основная задача бонуса — поощрение и мотивация к постоянным взаимоотношениям: покупкам, обращениям, пользованию услугой.

Термин «ретро–бонус» используется в основном в России, в то в время как в мировой практике для подобных платежей используется термин «рибейт» (rebate).

Существуют 3 основных варианта выплат ретро-бонусов:

- денежная выплата — возврат части стоимости покупки;

- поставка товара бесплатно;

- опцион.

Наиболее распространенным и простым с точки зрения торгового менеджмента и учета является поставка бонусного товара. Однако, обратите внимание, что поставка товаров бесплатно приводит к возникновению налоговых обязательств по НДС у производителя и валовых доходов у получателя.

Бонусы юридически оформляются как вознаграждение по итогам оказания услуг.

Например, маркетинговых услуг сбора информации, услуг распространения маркетинговой информации, услуг проведения промо мероприятий торгового маркетинга, мерчандайзинга, т.е. по факту предоставления отчетов о продвижении и выкладки товаров.

Предлагаю с точки зрения необходимости упрощения налогового учета не увязывать предоставление ретро-бонусов с договорами купли-продажи продукции. Это справедливо и в отношении ретро-бонуса, выплачиваемого розничному оператору, с которым напрямую у производителя нет договора о поставке продукции (поставка осуществляется через посредника — дистрибьютора).

Чтобы избежать налоговых проверок, сложностей во взаимоотношениях, необходимо:

- грамотно составить договор на получение услуг мерчандайзинга;

- разработать и утвердить план проведения маркетинговой акции, в рамках которой будут выплаты ретро-бонусов;

- предусмотрите наличие маркетинговых отчетов исполнителя, за которыми явно просматривается объем выполненной работы, а не просто «проформа»;

- в формулировке обязательства по выплатам бонуса лучше использовать понятие «оплата оказанных услуги», чем «выплата бонусов».

Бонус — как процент от объема реализации

Если ретро-бонус выплачивается как процент от объема реализации товаров, то такие условия его начисления необходимо учесть в договоре консигнации, заключаемом между производителем и дистрибьютором (такие договоры очень не любят бухгалтера). В договоре необходимо упомянуть, что цена на товар дистрибьютору включает ретро-бонус, который подлежит выплате при условии достижения им определенного объема покупок.

Такие ретро-бонусы накапливаются в системе учета объема продаж по каждому дистрибьютору. Нужно предусмотреть в договоре формат уведомления-согласования сторонами момента начала начисления бонусов. Такое уведомление подписывают обе стороны как факт согласования суммы бонуса и сроков выплаты.

Опцион в качестве бонуса

В качестве ретро-бонуса поставщик может предоставить покупателю опцион — бонусное право, но не обязательство клиента, совершить покупку товара на протяжении определенного отрезка времени по специальной бонусной цене.

Ретро-бонус уменьшением цены

А если потребуется все же корректировка цены ранее отгруженного товара в сторону уменьшения на величину ретро-бонуса? Выглядит такой бонус, как скидка к цене товара, предоставляемая после налогового периода, за выбранный объем товара или ассортимент. Как правильно оформить эту скидку?

Для оформления ретро-скидки используют отрицательный счет-фактуру. Теперь с этим даже проще стало, отрицательную счет-фактуру легализовали с 01 октября 2011 года.Теперь при изменении стоимости полученных ранее товаров продавец должен будет оформить корректировочный счет-фактуру (Федеральный закон от 19.07.2011 № 245-ФЗ дополнил п. 3 ст. 168 НК РФ).

Отмечу, что для изменения таким образом цены потребуется договор, соглашение, иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг).

Что-то в качестве итога

Подводя итоги, можно сказать, что в целом ретро-бонус, или лучше использовать правильное понятие «рибейт», является эффективным инструментом усиления рыночного присутствия для всех участников рынка, но в то же время, предоставление рибейта может вызвать сложности и дополнительную работу у бухгалтерии, учет которого, требует повышенного внимания и осмотрительности от бухгалтера.

Источник: "marketch.ru"

Как рассчитывать и учитывать ретро-бонусы для стимулирования продаж

Ретро-бонус (в общемировой практике используется термин «рибейт» – скидка, уступка) – вознаграждение при выполнении продаж определенного объема продукции или продажа товаров на определенную сумму. Для мотивации розничных сетей к долгосрочным отношениям дистрибьюторы часто используют схему ретро-бонусов. Поставщик сбывает больше товара, а ритейлер получает дополнительный бонус.

Одним из основных и часто используемых видов ретро-бонусов является возврат части стоимости покупки.

Важно корректно рассчитывать, выставлять и оформлять ретро-бонусы с учетом требований действующего законодательства. Для стимулирования продаж определенных видов товаров в торговой точке поставщики могут предлагать ретро-бонус за выполнение плана продаж.

Важно вести учет маркетинговых договоров по поставщикам, задавать для каждого договора поставки процент бонуса, метод расчета, автоматически рассчитывать ретро-бонусы и формировать расходные накладные на маркетинговые услуги.

Существуют различные методы для расчета ретро-бонусов:

- от поставки – когда бонус рассчитывается от суммы поставок за выбранный период

- от оплаты – когда при расчете бонусов учитываются только оплаченные приходы товара

Главное – не злоупотреблять и при помощи ретро-бонусов увеличить продажи товаров.

Источник: "retail.abmcloud.com"

Особенности налогового учета в торговле: скидки, премии, бонусы

Основным документом, регулирующим бухгалтерский учет на предприятии, является ФЗ «О бухгалтерском учете». Особенности учета регулируют также Положения по бухгалтерскому учету (ПБУ). Несмотря на это, каждая сфера деятельности имеет тоже свои специфические особенности учета. Экономические механизмы в таких сферах, как например, производство, строительство и торговля, очень отличаются меду собой.

О торговле поговорим в данной статье более подробно. Что понимается под торговлей? Это такой вид предпринимательской деятельности, который связан с куплей-продажей товаров и оказанием различных услуг населению.

Торговля — очень распространенный вид деятельности, особенно в малом и среднем бизнесе. Причина тому очень простая: торговля обеспечивает быстрый оборот денежных средств.Стимулирующие выплаты для покупателей — распространенная практика привлечения клиентов в торговой деятельности. Существует несколько названий таких выплат: скидки, премии, бонусы, подарки.

Основными моментами, которые влияют на отражение данных выплат в бухгалтерском и налоговом учете, являются:

- происходит ли уменьшение цены в результате предоставления данной скидки;

- в какой момент произошло уменьшение цены.

Оба момента должны быть непосредственно отражены в договорах с покупателями.

Скидки

В законодательстве данного понятия нет, но на практике под скидкой понимают уменьшение цены товара. Все условия по скидкам отражаются в договоре между продавцом и покупателем.

Условия, необходимые для предоставления скидки:

- порядок предоставления;

- сумма или процент.

Бухгалтерский учет скидок

Если скидка была предоставлена в момент отгрузки товара, то для бухгалтерского учета эта операция является реализацией по обычному виду деятельности, скидка не учитывается, сумма по операции уменьшается на величину скидки. Проводки:

- Дебет 62 (50) Кредит 90-1 – отражена выручка от реализации (с учетом скидки);

Если скидка предоставляется на уже проданный товар, то важно понять: до окончания года или после она была предоставлена. Если скидка предоставлена в текущем периоде, необходимо скорректировать выручку от реализации в момент предоставления скидки. Таким образом, отражение в бухгалтерском учете на момент реализации:

- Дебет 62 (50) Кредит 90-1 – отражена выручка от реализации;

- Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с суммы реализации.

Отражение в бухгалтерском учете на момент предоставления скидки на основании корректировочной счет-фактуры:

- Дебет 62 Кредит 90-1 – сторнирована выручка по ранее отгруженным товарам (на сумму предоставленной скидки);

- Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»– сторнирован НДС от суммы предоставленной.

Если скидка предоставлена за прошлые периоды, то сумму такой скидки необходимо отразить в составе прочих расходов в текущем периоде на дату предоставления скидки (ПБУ 10/99). Проводка:

- Дебет 91-2 Кредит 62– отражены убытки прошлых лет, связанные с предоставлением скидки покупателю;

- Дебет 68 субсчет «Расчеты по НДС» Кредит 62 – принят к вычету НДС от суммы предоставленной скидки.

Учет НДС по скидкам

Учет НДС по скидкам зависит от времени, в которое была предоставлена скидка:

- на момент отгрузки товаров.

В данном случае, продавцом цена товара в отгрузочных документах (счет-фактуре, ТОРГ-12, УПД и другие) отражается уже с учетом скидки.

Соответственно, продавец, также предъявляет покупателю НДС, который исчислен с уменьшенной стоимости товаров. Данную сумму покупатель принимает к вычету.

Продавец же определит свою базу по налогу НДС, как стоимость реализуемых товаров, с учетом уменьшенной цены.

Данный вид скидок обычно не создает у бухгалтеров сложностей при формировании бухгалтерской и налоговой отчетности.

- после отгрузки товара (ретро-скидка)

Так как происходит изменение цены товара, то продавцу необходимо выставить скорректированную счет-фактуру.

Этот счет-фактура обязательно регистрируется в книге покупок. На основании корректировочного счет-фактуры, продавец сможет принять к вычету ту сумму НДС, на которую уменьшилась стоимость отгруженных товаров.

Корректировать период, в который происходила отгрузка, не нужно, и уточненная декларация не предоставляется.

Покупатель, получая корректировочный счет-фактуру, обязан восстановить к уплате в бюджет сумму НДС, которая была принята к вычету по первоначальной стоимости. Сумму налога необходимо восстановить в части, на которую была уменьшена сумма отгруженных товаров. У покупателя такой счет-фактура должен зарегистрироваться в книге продаж.

Налог на прибыль при применении скидки

При формировании цены товара после отгрузки продукции происходит уменьшение ранее признанных расходов от реализации у продавца товаров. Следовательно, он может скорректировать суммы по налогу на прибыль. Продавец товара вправе подать уточненную декларацию с выручкой от реализации, которая была уменьшена в конкретный отчетный период, в котором осуществлялась отгрузка.

Бонусы

Бонусы — это получение дополнительной партии товаров или подарков, при выполнении покупателем определенных условий. При оформлении бонусов цена товара остается прежней, исправления в документы, выданные покупателю, не вносятся.

Налоговики рассматривают предоставление бонусов как безвозмездную передачу товаров, что конечно же несет определенные налоговые последствия.

Бухгалтерский учет бонусов

Отгрузка бонусов отражается следующими проводками:

- Дебет 62 субсчет «Расчеты по отгруженным товарам» Кредит 90-1– отражена выручка от реализации бонуса;

- Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»– начислен НДС с выручки от реализации бонуса;

- Дебет 90-2 Кредит 41– списана себестоимость реализованного бонуса.

Учет НДС по бонусам

Так как бонусы являются безвозмездной передачей товаров или услуг, то согласно с пп.1 п.1 ст.146 НК РФ, у продавца товара появляется обязанность начислять на бонусные товары НДС. Базой для начисления будет являться рыночная стоимость товаров.

ВАЖНО! При оформлении бонусов Продавец должен выставлять счет-фактуру и регистрировать его в книге продаж.

При этом покупатель, получивший безвозмездно товар, НДС не платит. Таким образом видно, что учет бонусов в налогообложении не очень удобен.

Расчет налога на прибыль по бонусам

При определении налога на прибыль продавец товара отражает данную сумму расхода по бонусам как внереализационные расходы. В данной ситуации величина расходов будет определятся как стоимость приобретенных товаров. Соответственно, покупатель будет отражать сумму дохода во внереализационных доходах.

Премии

Премия – это вознаграждение покупателю за то, что он выполнил определенные условия договора. Это понятие практическое, законодательно оно не утверждено. Бухгалтерский учет по премиям в зависимости от сущности отражается либо как скидка, либо как бонус.

Учет НДС по премиям

Данная стимулирующая выплата никак не изменяет договорную цену товара. А это значит, что стоимость товара остается прежней. Следовательно, нет оснований для создания корректировочного счета-фактуры, доначисления или уменьшения налога на добавочную стоимость.

В соответствии с разъяснениями ФНС, организация-продавец формирует налоговую базу по реализованным товарам не учитывая премии (бонусы). Они не влияют на цену проданных товаров, поэтому указанные премиальные поступления НДС не облагаются. Соответственно, налоговых последствий в учете НДС при выплате премии не возникает.

Расчет налога на прибыль по премиям

Премию у продавца за выполнение определенных объемов по договору, будет необходимо отражать во внереализационных расходах. Обязательно условие о премирование должно быть прописано в договоре, подтверждающем данные расходы. Соответственно, сумма премии у покупателя будет отражена во внереализационных доходах.

Источник: "audit-it.ru"

Бонусы в стиле ретро: Как российские сети обходят неудобный закон о торговле

Долгие годы поставщики платили сетям за попадание на полки магазинов и выгодное расположение своих товаров. Государство решило ограничить такую практику законодательно, однако ритейлеры все равно нашли выход из ситуации.

Перед принятием закона о торговле в окончательной редакции генеральный директор сети «Магнит» Сергей Галицкий говорил о том, что законодатели посылают сети «к патологоанатому». Что и скидок не будет, и норма прибыли минимальная. Однако ритейлеры и их контрагенты освоились в новых условиях.

Закон о розничной торговле заработал с 1 февраля 2010 года. Одно из самых главных его положений заключается в том, что ритейлерам теперь запрещено взимать с поставщиков любые бонусы, кроме ретробонуса, который выплачивается за объем проданного товара. При этом его размер ограничили 10%, в то время как до принятия закона этот показатель мог составлять практически любую сумму.

Раньше в договоре поставки фигурировали различные выплаты, например, отчисления на маркетинг и плата за постановку продукта на полку. Именно различные бонусы, сумма которых для производителя могла составлять несколько миллионов долларов, вызывали самые горячие споры.

В итоге ритейлеры нашли способы обойти новые правила. К числу самых популярных нововведений относится подписание с поставщиками маркетинговых договоров на продвижение товара, взимание НДС с ретробонуса и заключение договоров поставки через дочерние структуры, не подпадающие под действие закона о торговле.

Перемена слагаемых

Одним из самых широко используемых путей обхода нового закона стало заключение договоров на маркетинговое продвижение товаров внутри магазинов. По словам управляющего партнера сетей «Гастрономчикъ» и «Продэко» Дмитрия Потапенко, «возрос объем документооборота у ритейлера, если раньше все платежи для сети были прописаны в договоре поставки, то сейчас сеть заключает с поставщиком несколько договоров и таким образом соблюдает букву закона».

Поставщики стали работать по-новому. Выяснилось, что объем выплат не изменился. «Теперь он распределяется между ретробонусом и скидкой, предоставляемой сети от ранее установленной цены товара. То есть условно, если ранее цена товара составляла 10 руб., из которых 2 руб. приходилось на ретробонус, то теперь цена поставки составляет 9 руб. и 1 руб. — ретробонус», — рассказывает директор по маркетингу и продажам холдинга «Помидорпром» Сергей Лищук.

По словам Светланы Федосеевой, «верхний предел выплат у некоторых контрагентов составляет более 20% от оборота поставщика, и в связи с ограничением в законе не более 10%, снижать свой доход в два раза мало кто захочет».«Те вознаграждения, которые установились сейчас во взаимоотношениях с торговыми сетями, скорее всего, будут разбиты на несколько составляющих и приобретут иную форму. В частности, мы имеем в виду договор на оказание маркетинговых услуг, который поможет сетям возместить недостающий процент.

Какую цену будет иметь этот договор, по каким критериям она будет устанавливаться, нам пока неизвестно. Самое главное, чтобы цены на услуги, которые будут прописаны в этом договоре, были соизмеримы с оборотом», — объясняет эксперт.

Договоры на оказание маркетинговых услуг являются добровольным делом поставщика. Теоретически можно не заключать соглашение на продвижение товара, однако на одно место в сети претендуют несколько поставщиков.

«Незаменимых нет. Не хочешь платить за продвижение — не плати. Твое место на полке будет левый крайний угол нижней полки. В бутылочное горлышко сетей, как и прежде, влезут не все производители», — сетует Дмитрий Потапенко. По его словам, «дефицит полочного пространства остается прежним».

«За полку мы платили, платим и будем платить. Мы понимаем, что размещение товара — один из основных компонентов успеха его продажи. Получается, что от принятия данного закона сложнее работать стало как поставщикам, так и торговым сетям. Сам закон не дал особенных преимуществ, мы видим, как сетям приходится крутиться, и поэтому идем навстречу друг другу», — говорит генеральный директор и совладелец «Эссен Продакшн» Леонид Барышев.

По мнению Сергея Лищука, «конкуренция за полку все еще растет, однозначно услуга по выгодному размещению и выкладке товаров на полке востребована». «Такие выплаты, к сожалению, зачастую увеличивают размер «денежного мешка», заносимого поставщиком в сеть, в сравнении с его расходами до принятия закона о торговле.Но рынок постепенно поставит все на свои места: производители, несущие ритейлерам слишком тяжелые и экономически необоснованные «мешки», покинут бизнес», — полагает эксперт.

Верность букве

В сетях появилась и другая практика, и она, по мнению поставщиков, косвенно связана с принятием закона о торговле. Речь идет о взимании НДС с ретробонуса, который выплачивает сети поставщик. «Ранее НДС с ретробонуса никогда не взимался, проблема возникла тогда, когда Высший арбитражный суд вынес частное решение по делу Дирол Cadbury, он посчитал, что ретробонусы должны облагаться НДС», — говорит гендиректор ассоциации «Росчайкофе» Рамаз Чантурия.

По его словам, ассоциация обратилась в ФАС и Минсельхоз с просьбой разобраться в ситуации, так как НДС на ретробонус начисляется во взаиморасчетах с некоторыми сетями. Как говорит эксперт, компании объясняют это тем, что после решения ВАС возникает риск того, что сеть могут заставить выплатить налог. Поставщики же утверждают, что действующий порядок начисления НДС не позволяет им рассчитывать на возмещение налога.

То есть выплачивать 18% поставщики должны из своей прибыли. При этом у сетей сохраняется возможность получить дополнительный финансовый поток, ритейлер фактически берет кредит на квартал: эти деньги могут быть направлены на развитие, и сеть может представить НДС на возмещение. По словам Рамаза Чантурии, таким образом компании страхуются от возможных убытков, связанных с принятием нового закона.

Речь идет об ограничении срока выплат поставщику за поставленный товар. В соответствии с законом все товары должны быть разбиты на три разные категории: 10-дневную, 20-дневную и 45-дневную.

Раньше сроки оплаты составляли 60 или 90 дней, не говоря о том, что в кризис многие сети и вовсе стали задерживать выплаты. Фактически магазины получали возможность кредитоваться за счет поставщиков. «Сейчас сетям потребуется оборотный капитал», — отмечает аналитик «Брокеркредитсервис» Татьяна Бобровская.

В таком случае взимаемый с поставщиков НДС является одним из способов возместить оборотные потери. Впрочем, по мнению Татьяны Бобровской, «на прибыль розничных компаний закон о торговле не повлияет, и никто не ждет ухудшения финансовых показателей сетей в ближайшем будущем».

В свою очередь, сетям также пришлось заняться переписыванием отчетности. Так, в отчетности «Магнита» за первые 6 месяцев 2009 года фигурируют бонусы от поставщиков, а по итогам всего 2009-го — уже скидки за стоимость товара.

В ТД «Меридиан» говорят о том, что в договорах вместо слова «бонус» используется термин «вознаграждение». Существуют и более извилистые обходные пути.Например, по словам Дмитрия Потапенко, договор о поставках товара можно заключить не между сетью и поставщиком, а между складом ритейлера и поставщиком, а склад может заключать со своими контрагентами любые договоры с любыми скидками и бонусами, он не подпадает под действие закона о торговле. Все равно те поставщики, которым важно попасть в сети, такие документы подпишут.

Проблемы контроля

Различные обходные пути обещает пресекать ФАС, которая с апреля 2010-го начала проверки. «Федеральная антимонопольная служба намерена проверить договоры, заключенные торговыми сетями с поставщиками в феврале-марте 2010-го, а со второй половины года начнет тотальные проверки договоров на соответствие новому закону», — сказал замруководителя ФАС Андрей Кашеваров.

Поводом послужила жалоба поставщиков Metro, заявивших, что сеть занималась навязыванием невыгодных условий договоров в 2008 — 2010 гг. В частности, при подписании договора поставки Metro Cash & Carry предлагает своим поставщикам заключать соглашения на оказание маркетинговых услуг. Однако пока никакое решение не принято, хотя ритейлеры полагают, что избежать риска сеть сможет, просто слегка переписав договоры.

Более того, непонятно, как наказывать провинившуюся сеть, так как штрафные санкции еще не утверждены.

ФАС настаивает, что санкции за «бонусные» нарушения должны составлять до 1 млн руб., а депутаты ГД предлагают ввести оборотные штрафы. Также неясно, каким образом антимонопольщики будут контролировать доли сетей в конкретном регионе. Согласно закону доминирующим признается ритейлер с долей рынка в 25%.

Так, по методике, подготовленной ФАС, для расчета доли объем реализованных компанией товаров «в соответствующих географических границах за год, предшествующий расчету», будет делиться на общий объем розничной торговли в субъекте (в денежном выражении).

Но подсчет оборота розничной торговли в городе или субъекте весьма условен, так как кроме сетей и крупных магазинов существует большое количество мелких торговых точек, которые Росстат может проверить лишь выборочно. Есть еще и продуктовые рынки, а их оборот определить практически невозможно.

В итоге, по словам ритейлеров, скорее всего, у истории с законом о торговле будет продолжение. «Скоро всем станет понятно, что закон ничего не изменил на рынке, все проблемы остались, и работа над ним пойдет дальше», — полагает Дмитрий Потапенко. В частности, экспертный совет при ФАС, занимающийся вопросами регулирования торговли, решил проверить сети на предмет преимущественного положения на полке private-label.

Собственной торговой марке сети ведь не надо заключать договоры со своей сетью, платить ей бонусы, но при этом ее товары оказываются на лучших полках, а значит они находятся в неравном положении по отношению к маркам производителей.Однако вряд ли такой метод можно назвать рыночным. Хотя во время обсуждения законопроекта о торговле в Думе активно обсуждался вопрос о введении фиксированной торговой наценки в сетях.

Согласно закону, правительство может ограничивать цены на определенный список товаров, если в течение месяца рост цен на них составит более 30%. В документе оговаривается, что ограничивать цены на товары можно на срок, не превышающий 90 календарных дней. Но и после принятия закона разговоры о возможном введении фиксированной наценки не стихают.

Самые популярные способы обхода закона о торговле:

- заключение маркетинговых договоров с поставщиками;

- переименование бонусов в вознаграждение;

- взимание с поставщиков НДС;

- заключение договоров с поставщиками в обход (юридически) самих сетей.

Ретро-бонус – российское понятие, за рубежом для аналогичных платежей применяют термин «рибейт» (rebate). Ретро-бонусы в торговле – это денежное вознаграждение, которое поставщик платит дилерам своей продукции при условии закупки или продажи необходимого объема товаров в соответствии с условиями договора.

Условия для получения бонусов

- Выполнение плана по продажам в денежном или количественном выражении. Это позволяет поставщику повысить продажи не самых популярных товарных групп или улучшить показатели в конкретном рыночном сегменте.

- Соблюдение всех требований договора. Например, оптовый или розничный продавец получают вознаграждение от поставщика в случае своевременной оплаты за приобретенную продукцию.

- Оперативная работа. Например, за быструю отгрузку и доставку продукции в розничные торговые точки дистрибьютор получает ретро-бонус от поставщика.

Классификации ретро-бонусов

По условию начисления:

- достигнут прописанный в договоре объем продаж или закупок в денежном или количественном выражении – это самый популярный вид ретро-бонусов. С помощью подобных выплат поставщики могут стимулировать продажи конкретных товаров в определенных рыночных сегментах или конкретной целевой аудитории;

- за счет продаж товаров количество новых клиентов достигло определенного уровня.

По моменту начисления:

- на входе (Sell-In) – после закупки необходимого объема продукции у поставщика;

- на складе – во время хранения товаров. Это обусловлено желанием поставщика обезопасить дистрибьюторов от падения цен на продукцию, что актуально в сфере информационных технологий;

- на выходе (Sell-Out) – после продажи требуемого объема продукции. Это стимулирует дистрибьютора не только закупать товары в больших объемах, но и заниматься их реализацией.

По способу предоставления:

- кредит-нота – предполагает проведение взаимозачета задолженностей поставщика и дистрибьютора. Часто применяется при расчетах с компаниями-нерезидентами;

- денежная форма – фактически поставщик платит дистрибьютору за проданный товар.

По способу отражения в учете дистрибьютора:

- включение в себестоимость товара – самый удобный способ, обеспечивающий точность и прозрачность учета всех доходов и расходов. Это позволяет дистрибьютору формировать гибкую ценовую политику и избегать рисков потенциальных убытков от продажи товаров по необоснованно заниженным ценам;

- отнесение на конечный финансовый результат – такой способ используют чаще, особенно в секторе FMCG (от английского fast moving consumer goods ― быстро оборачиваемые потребительские товары).

7 признаков поставщика, который точно принесет вам прибыль

Правильные поставщики улучшают показатели продаж. Выбирая контрагентов, руководствуйтесь семью критериями, о которых рассказывает редакция журнала «Генеральный Директор».

Когда и в каком виде происходит начисление ретро-бонусов

Условия получения ретро-бонусов оптовым и розничным продавцам устанавливаются поставщиком индивидуально и закрепляются в договоре. Подобные поощрения могут носить различные формы:

Денежные премии. Это одна из самых распространенных форм, представляющая собой вознаграждение дистрибьютору или ритейлеру за продажу продукции поставщика. В данном случае ретро-бонус – это оговоренная сумма, которую поставщик возвращает контрагенту в качестве премии за выполнение всех условий договора. Стороны заранее оговаривают период и сроки начисления ретро-бонусов.

Например, стороны договорились, что за продажу товаров на сумму более 500 тыс. рублей в квартал дистрибьютор получает ретро-бонусом 5 процентов от выручки. В результате, если объем продаж за квартал составит 600 тыс. рублей, дистрибьютор получит 30 тыс. рублей премии.

Покупки по более выгодным ценам. Поставщик в качестве вознаграждения за успешные продажи может предложить контрагенту купить определенный объем продукции со скидкой. Подобные предложения носят краткосрочный характер. Все условия предоставления ретро-бонуса, сроки действия и льготные цены прописываются в отдельном соглашении.

Снижение цен. Поставщик предоставляет ретро-бонус в виде скидки на определенные ассортиментные группы или количество закупаемой продукции. Детально все условия отражаются в договоре, где поставщик подтверждает свое согласие на снижение закупочных цен.

Бесплатная доставка товара. С одной стороны, это достаточно привлекательный для дистрибьютора вариант вознаграждения. С другой ― есть определенные сложности с юридическим оформлением подобных премий, т.к. у налоговых органов в ходе проведения проверки могут возникнуть вопросы.

Независимо от того в какой форме предоставлен ретро-бонус, дистрибьютор имеет полное право распоряжаться им по собственному усмотрению: инвестировать деньги в развитие бизнеса и рост товарооборота или выплатить вознаграждение ритейлерам за выполнение оговоренных показателей продаж.

Как составить договор с ретро-бонусом

Порядок начисления и предоставления ретро-бонусов должен отражаться в нормативных документах. Это может быть договор между поставщиком и дистрибьютором или отдельное дополнительное соглашение о ретро-бонусах. В документе необходимо отразить следующее:

- в названии документа около обозначения действия (например, «поставка продукции») указывается информация о предоставлении ретро-бонусов;

- в разделе «Финансовые условия и порядок расчетов» раскрываются все условия предоставления вознаграждения;

- в договоре прописывается стоимость продукции и форма оплаты (наличная или безналичная).

Имейте в виду: чтобы избежать претензий со стороны партнеров или налоговых органов, необходимо максимально подробно указать виды продукции, по которым будут предоставляться ретро-бонусы. Обратите внимание на используемые единицы измерения: литры, килограммы, штуки, единицы фасовки. Детально распишите механизм предоставления вознаграждения.

В случае если ретро-бонус предоставляется в виде денежной премии за достижение определенного объема реализации, то все условия предоставления нужно указать в консигнационном договоре (соглашении между сторонами, занимающимися торгово-обменными операциями).

Составление и оформление подобных документов, а также расчет размера ретро-бонусов занимает много времени у , т.к. требует скрупулезной работы и отражения следующей информации:

- в договоре должно быть указано, что цена, по которой продукция предоставляется дистрибьютору, включает в себя ретро-бонус;

- отражаются условия предоставления ретро-бонуса (например, при достижении оговоренного объема продаж дистрибьютору возвращается часть суммы в виде денежного вознаграждения). Учет ретро-бонусов можно вести отдельно по каждому контрагенту;

- фиксируется временной период для начисления и выплаты вознаграждений;

- подписи поставщика и дистрибьютора (ритейлера) на документе являются свидетельством достигнутой договоренности о сроках и размерах выплачиваемых ретро-бонусов.

Как рассчитать ретро-бонус

В соответствии с п. 4 ст. 9 федерального закона от 28.12.2009 №381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации», максимальный размер ретро-бонуса составляет 5 процентов от цены приобретенных дистрибьютором или ритейлером товаров (без учета НДС и акцизов).

Применяют два основных метода расчета ретро-бонусов:

- от поставки – размер выплачиваемого вознаграждения рассчитывается исходя из объема поставки за отчетный период;

- от оплат – размер премии поставщику определяется исходя из объема оплат за поставленные товары в отчетном периоде.

Для расчета ретро-бонусов используют формулу:

вознаграждение за приобретение определенного объема товара + компенсация за определенные услуги = ретро-бонус.

В сумму вознаграждения допускается включение следующих услуг:

- расходы на логистику;

- упаковка товаров;

- маркетинговое продвижение продукции на рынке.

Рассмотрим расчет ретро-бонуса на примере. Поставщик и ритейлер заключили договор поставки крупной партии товара общей стоимостью 5 млн рублей. Поставщик дополнительно оказал ритейлеру услуги на 150 тыс. рублей, куда вошли расходы по транспортировке, разгрузке и хранению товара. В соответствии с требованиями закона № 381-ФЗ, максимальный размер ретро-бонуса не должен превышать 5 процентов. В нашем случае это 0,05 х 5 000 000 = 250 000 рублей. Таким образом, поставщик может компенсировать 150 тыс. рублей за оказанные услуги и 100 тыс. рублей за продукцию.

При расчете ретро-бонусов нужно учитывать определенные тонкости:

- Список наименований товаров или товарных групп, к которым применяется действие ретро-бонусов. Для отдельных наименований или номенклатурных групп могут применяться разные условия для получения вознаграждения. В договоре прописывается, что на конкретный список товаров действует один ретро-бонус, на остальные – другой. Или возможна такая формулировка: «Ретро-бонус начисляется на все позиции, кроме…».

- Способ учета количества товаров ― основные единицы измерения (штуки, упаковки, коробки, паллеты) или сопутствующие (литры, тонны, килограммы, кубометры и т.д.).

- Для обеспечения максимальной точности расчета ретро-бонусов нужно учитывать не только объемы поставок, но и объемы возврата продукции от ритейлера. Здесь могут возникнуть некоторые сложности, например: стоит ли включать НДС в учетную цену? какие условия поставки брать за основу расчетов, если ритейлер ― нерезидент?

- Возможность применения ручной корректировки рассчитанных размеров ретро-бонусов. Несмотря на то что размер вознаграждений определяется автоматически, может возникнуть необходимость внесения изменений вручную, т.к. данные поставщика и ритейлера не совпадают.

- Автоматическое начисление бонусов при выполнении плана продаж в рамках заданного диапазона. Например, при продажах до двух миллионов рублей – ретро-бонус два процента; от двух до пяти миллионов рублей – четыре процента; свыше пяти миллионов рублей – пять процентов. Либо наоборот – ретро-бонус выплачивается в максимальном размере за весь объем продаж в отчетном периоде.

- Проблема выбора между ретро-бонусом и ретро-скидкой. Если объем продаж отчетного периода оказывает влияние на цену продукции в будущем периоде, имеет смысл применять ретро-скидку, а не ретро-бонус.

Размер ретро-бонуса и цены товаров, предоставляемых дистрибьютору или ритейлеру, официально закрепляются в договоре, который подписывают обе стороны. Тем не менее возможен вариант, когда после отгрузки или доставки продукции в торговую точку цена пересматривается. Такое случается, если договор на поставку подписали в течение налогового периода, а товар отгрузили после его окончания. В этом случае поставщик может сделать пост-скидку на товар.

Применение такой разновидности ретро-бонуса требует большого опыта в бухгалтерской сфере и знания всех нюансов учета и оформления документов. Чтобы избежать критичных ошибок в учете ретро-бонусов и не привлекать лишний раз внимание налоговых органов, можно обратиться за помощью к профессионалу.

Такие ретро-бонусы в бухгалтерском учете отражаются с помощью отрицательного счета-фактуры. Применение подобных счетов допускается действующим законодательством с 1 октября 2011 года. Для оформления ретро-бонуса поставщику нужно открыть корректировочный счет-фактуру. Далее контрагенту отправляется уведомление о снижении цены; ритейлер в ответ отправляет письменное согласие на проведение этой операции. После того как все условия выполнены, поставщик имеет полное право отразить в учете изменение ретро-бонуса на ретро-скидку.

Таким образом, ретро-бонусы в торговых сетях применяются достаточно активно, однако их учет связан с определенными сложностями. Во избежание ошибок и санкций за нарушение требований законодательства делегируйте функции по расчету и учету ретро-бонусов опытным профессионалам.

Пример расчета ретро-бонусов

Поставщики помимо обычных скидок часто предоставляют контрагентам дополнительные ретро-бонусы, которые действуют на весь объем продукции, приобретенной ранее. Рассмотрим на примере, как это происходит.

|

Шкала скидок |

Номер партии |

Объем партии, руб. |

Величина скидки за данную партию, % |

Величина скидки за данную партию, руб. |

Общая сумма закупок, руб. |

Накопительная скидка, % |

Накопительная скидка, руб. |

Дополнительный ретро-бонус за минусом фактически выданных скидок |

|---|---|---|---|---|---|---|---|---|

|

до 1000 руб. – 0 % |

||||||||

|

от 1001 руб. до 3000 руб. – 2 % |

||||||||

|

от 3001 руб. до 5000 руб. – 3 % |

||||||||

|

от 5001 руб. до 10000 руб. – 4 % |

||||||||

|

свыше 10000 руб. – 5 % |

212 – 24 = 188 |

Покупатель в течение всего отчетного периода купил товаров общей стоимостью 5300 рублей. Поставщик предоставил своему клиенту за это следующие скидки: 54 рубля за четвертую и пятую партии товаров и 188 рублей за совокупный объем закупки в отчетном периоде. Итоговый размер ретро-бонуса покупателя составил: 54 + 188 = 242 рубля. Эту сумму поставщик выплатил в конце отчетного периода.

Обычно правила начисления ретро-бонусов в соглашении предусматривают, что в следующем отчетном периоде накопленные значения показателей обнуляются, и размер скидки рассчитывается заново, исходя из объемов продаж в новом году. Такая разновидность ретро-бонусов часто используется при заключении договоров с крупными ритейлерами.

Кроме того, на практике применяются и договорные, постоянно действующие ретро-бонусы. Размер скидки определяется поставщиком исходя из статуса клиента. Отдельно могут оговариваться квартальные или годовые уровни объема продаж и размеры скидок в процентном выражении. Такие ретро-бонусы рассчитываются без учета размера договорной скидки раз в квартал (или в год) после достижения ритейлером или дистрибьютором плановых показателей.

Как производить учет ретро-бонусов

В управленческом учете при отражении ретро-бонусов в отчетности необходимо принимать во внимание следующие моменты:

- Рассчитать размер ретро-бонуса. Обычно это делают в процессе оформления заказа клиента, но возможны варианты, когда информация о ретро-бонусах отражается в документах после их подписания.

- Обычно ретро-бонусы рассчитываются по каждой отдельной позиции в заказе, однако возможны варианты: по определенным товарам скидки могут не предоставляться; для разных товаров используются разные варианты расчета вознаграждения (в процентном соотношении от суммы заказа, в виде фиксированной суммы и т.д.).

- После заключения договора нужно проверить, в полном ли объеме были отгружены товары, попадающие под выплату ретро-бонусов.

- В случае возврата продукции клиентом требуется проверить, вернули ли и бонусные позиции.

- Важный фактор для начисления ретро-бонусов – факт зачисления денежных средств в счет оплаты от клиента.

- Возможны более сложные ситуации, требующие отдельного учета взаиморасчетов по клиенту, производящему оплату, и клиенту, получающему ретро-бонусы.

- Ретро-бонусы могут выплачиваться разными способами: в денежной форме (возврат части стоимости заказа); бесплатная поставка продукции; опцион.

Это только часть вопросов, ответы на которые нужно будет найти в процессе работы с ретро-бонусами.

Правила учета ретро-бонусов покупателем и поставщиком были разъяснены Министерством финансов в письме № 03-03-06/1/29540 от 22.05.2015 на примере, когда продукция отгружена в одном периоде, а бонусы начислены в другом. В такой ситуации у поставщика снижаются фактические доходы, а у покупателя – расходы, что требует пересчета размера налога на прибыль, подлежащего уплате.

Согласно письму, если скидки снижают цены на товары, отгруженные ранее, поставщик учитывает ретро-бонусы в текущем периоде. В свою очередь, покупатель обязан сделать пересчет налога на прибыль за отчетный период, в котором произошло списание стоимости продукции.

Как учитывать ретро-бонус поставщику

Поставщик имеет право скорректировать доходы в сторону уменьшения в том отчетном периоде, когда была предоставлена скидка покупателю. Поскольку размер полученной выручки и прибыли уже был отражен в отчетности за предыдущий период, то в результате корректировки получится переплата по налогу на прибыль. Для ее устранения можно обратиться к ст. 54 Налогового кодекса, где говориться о возможности учета ретро-бонусов не в составе доходов прошлого отчетного периода, а в расходах текущего года. Это позволит избежать расхождений в бухгалтерской и налоговой отчетности.

Если возник вопрос, как отразить ретро-бонус в бухгалтерском учете, воспользуйтесь такой проводкой: дебет счета 91 «Прочие доходы и расходы» и кредит счета 62 «Расчеты с покупателями и заказчиками».

Учет ретро-бонуса у покупателя

В результате получения ретро-бонуса доходы покупателя увеличиваются, что влечет за собой обязанность по доначислению налога на прибыль. Для этого покупателю нужно подать уточненную декларацию за предыдущий отчетный период. Либо есть второй вариант: учесть вознаграждение в составе доходов текущего периода. В соответствии с п. 1 ст. 268 и п. 2 ст. 272 Налогового кодекса, расходы учитываются в том периоде, когда они были произведены. Это логично, ведь на момент осуществления расходов поставщик не предоставил ретро-бонус, следовательно, полученную скидку нужно учитывать в доходах текущего периода. Но подобную позицию нужно будет обосновать и доказать в суде (постановление Федерального арбитражного суда Северо-Западного округа № А05-3807/2012 от 02.04.2013). Если вы хотите избежать подобных споров, то воспользуйтесь первым способом учета ретро-бонусов.

Как продавцу учитывать ретро-бонус, не изменяющий цену товара

Ситуация, когда ретро-бонусы от поставщика не влияют на итоговую стоимость продукции, возможна, если в договоре на поставку:

- либо напрямую прописано, что вознаграждение не вносит изменений в цену товара;

- либо ничего не написано о взаимосвязи ретро-бонуса и цены.

Налог на добавленную стоимость. Делать пересчет суммы НДС, начисленного при реализации продукции, и предоставлять корректировочный счет-фактуру на сумму ретро-бонуса не требуется.

Сумма ретро-бонуса, предоставленная покупателю за оплаченную продукцию в форме зачета в счет оплаты других товаров, отражается продавцом в виде полученного аванса. Для этого в квартале, когда вознаграждение было начислено, необходимо:

- рассчитать с суммы ретро-бонуса авансовый НДС по ставке 18 % или 10 %;

- заполнить авансовый счет-фактуру в двух экземплярах, один из которых отдать контрагенту, а второй зарегистрировать в книге продаж.

Налог на прибыль. Сумма ретро-бонуса, выплаченного покупателю, отражается во внереализационных расходах поставщика:

- если в договоре прописано, что вознаграждение начисляется автоматически после выполнения всех условий, ― то на дату их выполнения контрагентом;

- если в договоре указано, что премия выплачивается на основании определенного документа (например, извещения или уведомления), ― то на дату отправки документа контрагенту;

- если в договоре ничего не говорится о ретро-бонусе, ― то на дату заключения дополнительного соглашения о выплате вознаграждения покупателю.

Налог при упрощенной системе налогообложения. При применении УСН возможны разные варианты учета ретро-бонусов ― в зависимости от момента его предоставления покупателю.

Вариант 1. Поставщик предоставил скидку после отгрузки товаров, но до поступления оплаты на счет (в счет уменьшения дебиторской задолженности покупателя). В таком случае поставщик отражает выручку в размере поступлений от покупателя, т.е. за минусом ретро-бонуса.

Вариант 2. Поставщик выплатил вознаграждение после того, как покупатель оплатил товары (например, перечислил денежную премию или произвел зачет суммы ретро-бонуса в счет оплаты других партий продукции). В этом случае:

- величина ретро-бонуса не отражается в расходах;

- выручка отражается в полном объеме без учета суммы ретро-бонуса, т.е. доходы поставщика не уменьшаются на сумму выплаченной премии.

В бухгалтерском учете поставщик оформляет следующие проводки:

Если в договоре указывается, что ретро-бонусы могут влиять на цену товаров, то это влечет за собой определенные трудности в учете:

- необходимо выставлять корректировочные счета-фактуры;

- необходимо вносить изменения в порядок налогового учета доходов и расходов компании;

- возможны претензии со стороны налоговых органов, т.к. в налоговом законодательстве нет четких инструкций по внесению подобных изменений в учетную политику организации.

Таким образом, чтобы избежать лишних проблем, лучше не включать в договор возможность изменения цен на отгруженную покупателю продукцию.

Учет ретро-бонусов в 1С

Возможности для учета ретро-бонусов в типовых конфигурациях 1С:Управление торговлей, 1С:УПП и 1С:ERP.

В стандартных конфигурациях программы 1С есть возможность вести учет ретро-бонусов автоматически и/или вручную. Это позволяет обеспечить совпадение сумм начисленных и выплаченных покупателям бонусов в отчетности поставщика. Преимуществом такого подхода является применение типового механизма конфигурации. Но есть и недостатки. Например, не решается главная задача по контролю начислений вознаграждений в зависимости от отгрузки или оплаты. В 1С нет для этого необходимой информации.

Внедрение подсистемы учета ретро-бонусов.

В типовую конфигурацию 1С можно добавить подсистему по учету ретро-бонусов, которая позволяет организовать учет следующих операций:

- Начисление ретро-бонусов после оформления заказа покупателем. Конфигурация может «запоминать» условия начисления скидок для разных контрагентов. Например, конкретному покупателю по загруженному списку товаров начисляется соответствующий ретро-бонус.

- Учет ретро-бонусов после отгрузки и/или возврата продукции, по которой начисляется вознаграждение.

- Учет оплаты по бонусным накладным.

- Расчет суммы ретро-бонуса, подлежащего выплате контрагенту, на основании анализа данных об отгрузках и оплатах. Возможно как автоматически, так и вручную.

Ручные корректировки необходимы в том случае, когда поставщик принимает решение о выплате ретро-бонусов по каждому клиенту отдельно. Автоматическое начисление удобно, когда условия предоставления вознаграждений одинаковы для всех покупателей.

Мы перечислили только часть возможностей дополнительной конфигурации по учету ретро-бонусов. Конкретные механизмы учета и начисления вознаграждений покупателю поставщик может устанавливать самостоятельно. Например, настроить зачет сумм ретро-бонусов в счет следующих поставок продукции, либо включить дополнительную комиссию за выплату бонусов в наличной форме.

Поэтому для каждого клиента возможна индивидуальная настройка всех алгоритмов дополнительной конфигурации ― с учетом потребностей и особенностей деятельности компании.

Подсистема учета ретро-бонусов может быть встроена в следующие конфигурации программы 1С:

- Конфигурация 1С: Управление производственным предприятием (УПП).

- Конфигурация 1С: Комплексная автоматизация, редакция 1 и 2.

- Конфигурация 1С: Управление торговлей 10 и 11.

- Конфигурация 1С:ERP 2.

- Другие конфигурации 1С.

Ретро-бонус: НДС, налог на прибыль

Налог на прибыль.

Сумма ретро-бонуса может либо влиять на цену продукции, прописанную в договоре, либо не оказывать на нее влияния. Порядок учета ретро-бонуса при расчете суммы платежа по налогу на прибыль зависит от метода определения доходов и расходов, выбранного поставщиком.

1. Поощрение не изменяет цену.

Если ретро-бонус не влияет на цену, то нет необходимости вносить изменения в налоговую базу для расчета налога на прибыль организаций. Сумма вознаграждения включается в состав внереализационных расходов поставщика в отношении:

- товаров – в соответствии с пп. 19.1 п. 1 ст. 265 Налогового кодекса РФ;

- работ, услуг – в соответствии с пп. 20 п. 1 ст. 265 Налогового кодекса РФ.

Схожей позиции придерживается и Министерство финансов в письмах № 03-03-07/49936 от 26.08. 2016 и № 03-03-06/1/28984 от 23.07.2013.

В соответствии со ст. 272 Налогового кодекса Российской Федерации, если поставщик применяет метод начисления при учете расходов, то суммы предоставленных покупателю ретро-бонусов для целей расчета налога на прибыль отражаются в том отчетном периоде, в котором были выплачены.

В соответствии с п. 3 ст. 273 Налогового кодекса РФ, если поставщик применяет кассовый метод учета расходов, то суммы выплаченных покупателю ретро-бонусов при расчете налога на прибыль организации отражаются в том отчетном периоде, в котором:

- перечислили клиенту денежные средства в счет вознаграждения;

- отгрузили бонусную продукцию или другие подарки при условии их оплаты поставщику;

- списали долги покупателя при условии, что предоставленный ретро-бонус не влияет на цену товара. Любые другие скидки оказывают влияние на цену.

Факт предоставления ретро-бонуса покупателю нужно документально зафиксировать в виде акта.

2. Поощрение за закупку продовольственных товаров.

Рассмотрим проблемную ситуацию: торговая организация планирует учесть при расчете налога на прибыль сумму выплаченного покупателю ретро-бонуса. Выплата вознаграждения прописана в договоре поставки продовольственной продукции. Размер ретро-бонуса не влияет на цену. Правомерны ли действия торговой организации?

Ответ: да, торговая организация имеет право так поступить при условии соблюдения требований федерального закона № 381-ФЗ. Закон допускает только единственный вариант возможного вознаграждения, предусмотренного в договоре поставки продовольственных товаров, не оказывающего влияния на итоговую цену продукции. Название подобной выплаты не имеет значения. В соответствии с письмом Министерства финансов № 03-03-06/1/643 от 11.10.2010, это может быть бонус, скидка, премия или даже подарок.

В частях 4–6 ст. 9 закона № 381-ФЗ прописаны следующие обязательные требования:

- сумма вознаграждения с учетом оплаты дополнительных услуг, оказанных покупателю (доставка, упаковка, хранение товаров и др.), должна быть не больше 5 процентов от стоимости заказа. НДС и акцизы в этом случае не учитываются;

- выплата ретро-бонусов возможна только по продовольственным товарам, не входящим в перечень социально значимых (в соответствии с постановлением Правительства РФ № 530 от 15.07.2010).

В соответствии с пп. 19.1 п. 1 ст. 265 Налогового кодекса, при условии выполнения всех указанных требований поставщик имеет право отразить выплаченные ретро-бонусы при расчете налога на прибыль в сумме внереализационных расходов.

Если хотя бы одно из условий не соблюдено, то поставщик не может учитывать суммы выплаченных покупателю вознаграждений (в соответствии с ч. 4 статьи 9 Закона № 381-ФЗ и письмом Министерства финансов № 03-07-11/20448 от 10.04.2015).

Проводки по НДС.

Если поставщик занимается продажей непродовольственных товаров, то в договоре с покупателем он может указать, влияет ли ретро-бонус на итоговую цену товара или нет.

В соответствии с п. 2.1 ст. 154 Налогового кодекса РФ, если сумма выплачиваемого покупателю вознаграждения не оказывает влияния на цену продукции, то нет необходимости в корректировке налоговой базы по налогу на добавленную стоимость.

Пример

ООО «Строительная компания "Лидер"» занимается оптовой продажей строительных материалов. Учетной политикой организации предусмотрен метод начислений при учете доходов и расходов. Налог на прибыль уплачивается раз в месяц.

6 марта «Лидер» подписал договор купли-продажи с ООО «Контур» на поставку крупной партии продукции. В соглашении предусмотрены следующие условия предоставления ретро-бонусов: при покупке на сумму от 1500000 рублей (в т.ч. НДС 136364 рублей) вознаграждение составит 30000 рублей.

Себестоимость проданной продукции составила 800000 рублей.

22 марта в соответствии с условиями договора «Лидер» перечислил «Контуру» ретро-бонус в размере 30000 рублей.

В системе бухгалтерского учета «Лидера» были составлены следующие проводки:

Дебет 62 Кредит 90-1

– 1500000 руб. – отражена выручка от продажи строительных материалов;Дебет 90-2 Кредит 41

– 800000 руб. – списана себестоимость проданных строительных материалов;Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– 136364 руб. – начислен НДС с выручки от продажи строительных материалов.Дебет 90 (44) Кредит 62

– 30000 руб. – начислен ретро-бонус покупателю.Т.к. в соответствии с договором ретро-бонус не влияет на цену продукции, то нет необходимости вносить корректировки в налоговую базу по расчету НДС.

Дебет 62 Кредит 51

– 30000 руб. – выплачен ретро-бонус покупателю.Выплата ретро-бонуса не влияет на цену товара, поэтому бухгалтер «Лидера» включил сумму выплаченного вознаграждения в составе внереализационных расходов (в соответствии с пп. 19.1 п. 1 ст. 265 Налогового кодекса РФ).

В марте при расчете налога на прибыль бухгалтер «Лидера» включил:

- в состав доходов – 700000 руб. (1500000 руб. – 800000 руб.);

- в состав расходов – 830000 руб. (30000 руб. + 800000 руб.).

Проводки ретро-бонусов для примера

Как уже было сказано, в соответствии с требованиями закона «Об основах государственного регулирования торговой деятельности в Российской Федерации» № 381-ФЗ, размер ретро-бонуса не должен превышать 5 процентов от цены проданных покупателю товаров (без учета НДС и акцизов).

Пример